- Detalles

Casa Niza - Casas Republicanas en Manga

Casas Republicanas en Manga

Manga es sin duda, uno de los barrios más emblemáticos de Cartagena. Un lugar donde el tiempo parece haberse detenido en muchas fachadas, en muchos balcones, en muchos jardines que aún respiran historia. Las casas republicanas en Manga, construidas en las primeras décadas del siglo XX, son hoy piezas únicas que despiertan la admiración de locales y extranjeros en la fantástica Cartagena de Indias.

Leer más: Casas Republicanas en Manga: Oportunidad de Inversión en Cartagena

- Detalles

El Negocio Inmobiliario o de Bienes Raíces, o de Real Estate muy usado en Estados Unidos y otros países, se mueve en un ambiente VUCA: volatil, incierto, complejo y ambiguo; liderado por las emociones de los compradores y por supuesto de los agentes inmobiliarios; impulsado por los desarrolladores, urbanizadores, promotores, constructoras y bancos. Realmente no es nada fácil crear una estrategia efectiva para vender un inmueble.

El negocio inmobiliario no es un negocio de ladrillos, cemento y acabados; realmente no se trata de eso. El producto final no es un producto cualquiera, sino un producto que lleva a su alrededor muchos servicios que agregan valor, es un concepto diferente a lo tangible, mas bien es un producto que involucra la satisfacción de garantía a largo plazo y un montón de emociones a veces indescriptibles, ya que definitivamente se trata al final de un lugar donde diariamente compartirán diversas personas, el lugar donde crearán o continuarán su historia, ese lugar al que muchos llamamos "hogar".

Leer más: El Negocio Inmobiliario, el trabajo en alianza y el entrenamiento

- Detalles

Demolición del Edificio Acuarela : Un Impacto que Estremece a Cartagena

En las tranquilas calles de Cartagena, un suceso más esperado que inesperado ha sacudido los cimientos del sector inmobiliario; La Demolición del Edificio Acuarela : Un Impacto que Estremece a Cartagena. Justo en las sombras del majestuoso Castillo San Felipe de Barajas, este edificio, que alguna vez fue símbolo de modernidad, ahora se desmorona lentamente ante nuestros ojos, dejando una estela de controversia y preocupación.

Leer más: Demolición del Edificio Acuarela: Un Impacto que Estremece a Cartagena

- Detalles

Informe Inmobiliario Colombia 2023

Las Ventas de vivienda en Colombia siguen deprimidas en 2023 y no se ve mejora para 2024.

Lee este Informe Inmobiliario Colombia 2023 hasta el final y toma mejores decisiones en un sector que viene deprimido desde hace varios trimestres, realmente lleva 16 meses consecutivos cayendo en el concepto de venta de vivienda. Voceros del Gobierno anunciaron un plan para reactivarlo, pero las expectativas del mercado para el próximo año son incluso peores.

Leer más: Informe Inmobiliario Colombia 2023 para tomar mejores decisiones

- Detalles

Aunque pueda parecer sorprendente, esta obra de infraestructura, el nuevo aeropuerto de Cartagena, justo en Bayunca, puede generar importantes beneficios tanto para los habitantes de la región como para los inversionistas interesados en el sector inmobiliario de sus alrededores, sobre todo en una zona altamente turística.

- Detalles

La tecnología está transformando la forma en que se realizan los negocios en todos los sectores, y el mercado inmobiliario no es la excepción. Integrar tecnología en los procesos de marketing y ventas inmobiliarios puede ser muy beneficioso para los agentes y clientes por igual. En este artículo, exploraremos algunas de las ventajas de hacer uso de la tecnología en este campo.

- Automatización de tareas

Los procesos de marketing y ventas inmobiliarios implican muchas tareas que requieren tiempo y esfuerzo. Desde la creación de materiales de marketing hasta la organización de visitas y la gestión de relaciones con los clientes, los agentes de bienes raíces tienen una gran cantidad de trabajo por hacer. La tecnología puede ayudar a automatizar algunas de estas tareas, lo que permite a los agentes enfocarse en tareas de mayor valor como la atención al cliente y la toma de decisiones. Por ejemplo, los sistemas de gestión de relaciones con los clientes pueden ayudar a los agentes a rastrear y administrar la información de los clientes, así como a programar visitas y realizar seguimientos.

Leer más: Ventajas de Integrar Tecnología en los Procesos de Marketing y Ventas Inmobiliarios

- Detalles

¿Cómo se grava la utilidad proveniente de la venta de la casa o apartamento de una persona natural?

Establece la normatividad que de la utilidad que reciba una persona natural, derivada de la venta de la casa o apartamento de habitación, estarán exentas las primeras 7.500 UVT, siempre que se cumplan las siguientes condiciones:

En primer lugar, debe tratarse de la casa o apartamento de habitación. Al respecto la Dian, en el Concepto N° 428 del 2015, precisó que “se entiende por habitar / habitación de conformidad con la definición dada por el Diccionario de la Real Academia de Lengua Española, la acción y efecto de vivir”, por lo que concluye que el beneficio recae sobre el bien inmueble, donde el contribuyente habite o viva; así mismo, exige la norma que el valor del bien inmueble objeto de venta determinado por el valor catastral o el autoevalúo no puede superar las 15.000 UVT.

- Detalles

Productividad en línea

Administrar el negocio, recibir asesoría jurídica, tributaria, contable o encontrar nuevos clientes es cada vez más sencillo para las empresas, gracias a una serie de herramientas que pueden ser gestionadas a través de Internet.

Las tecnologías de información y comunicaciones "TIC`s" se han convertido en grandes aliadas para el desarrollo de las microempresas, al permitirles acceder de manera ágil y económica a una serie de servicios y herramientas que mejoran su productividad, incrementan sus ventas y fortalecen sus marcas.

La tecnología brinda competitividad, eficiencia y permite un mayor control de los procesos porque prácticamente todo está en línea.

Antes, las empresas se preocupaban por hacer algo de forma digital, como su planeación o su inventario. La realidad es que hoy todos los procesos de negocios deben ser gestionados digitalmente.

Leer más: Productividad en línea mediante tecnologías de la información y comunicación TIC

- Detalles

👉Lo que los agentes inmobiliarios proactivos hacen diferente a los demás!

10 cosas que los agentes inmobiliarios proactivos hacen diferente.

Los agentes inmobiliarios con éxito financiero son ahorradores disciplinados, limitan sus deudas, asumen la responsabilidad de su dinero y tienen un plan a largo plazo. No pierden el tiempo, ni malgastan su dinero.

Leer más: 👉Lo que los agentes inmobiliarios proactivos hacen diferente a los demás!

- Detalles

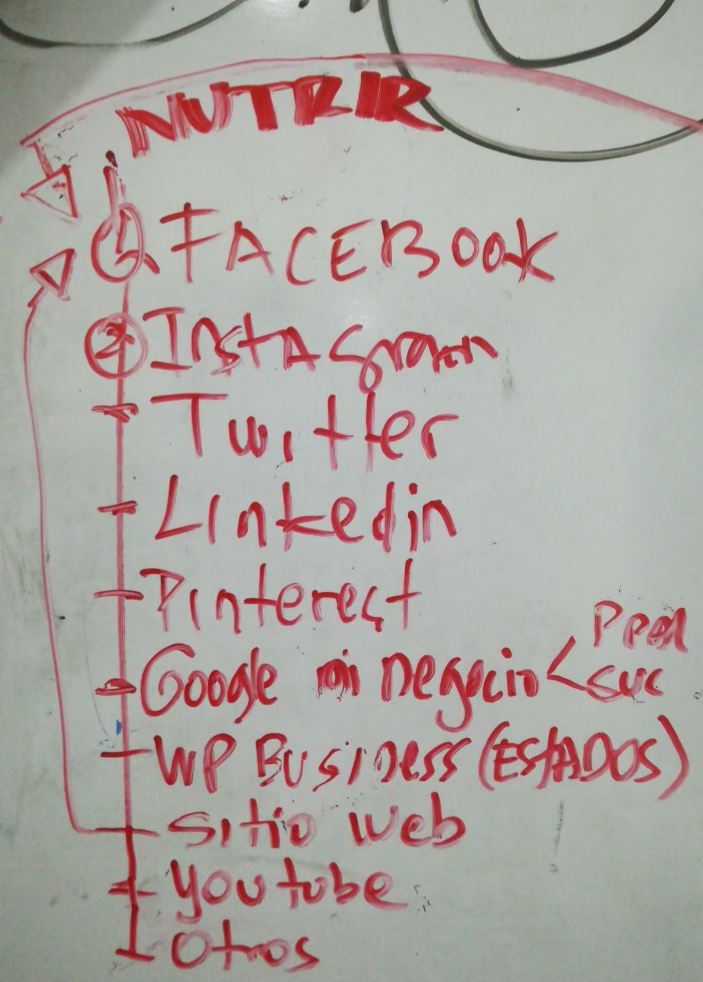

Nutrir la presencia en la web

- Detalles

Dos cosas necesarias para triunfar: educación financiera y desarrollar habilidades

Todos los que emprendemos nos olvidamos de que solo son dos cosas necesarias para triunfar: eduación financiera y desarrollar habilidades; pero no, comenzamos a trabajar de manera independiente en los proyectos y cuando nos damos cuenta hay momentos que debemos generar suficientes ingresos para sostenernos y así conseguir casa y sustento; pero en muchos casos solo conseguimos para cubrir los gastos del mes, la vida es cara, nuestros caprichos son caros, el desorden prima en general, somos incapaces de generar mas riqueza.

Leer más: Dos cosas necesarias para triunfar: educación financiera y desarrollar habilidades